Да, но в каждой скважине есть доля неопределённости и плюс они не долговечные. Поэтому бурить и бурить + вода, растворы, песок и всё это на себестоимость. Всё неоднозначно.

Однако, Аркадий на 26.02

26.02.20 13:55

Спад в сланцевой отрасли неизбежен из-за обвала цен на нефть

Американская сланцевая промышленность продолжает демонстрировать признаки замедления, при этом объемы добычи снижаются в крупных сланцевых бассейнах за исключением Пермского месторождения.

Сланцевый сектор уже довольно давно страдает из-за проблем с финансированием, однако инвесторы продолжают отказываться от акций нефтегазовых компаний. Как отмечает FT, в настоящее время энергетический сектор отстает от S&P 500 «с максимальным отрывом с момента нападения Японии на Перл-Харбор в декабре 1941 года». Другими словами, акции американского нефтегазового сектора демонстрируют столь низкую динамику по отношению к остальной части рынка впервые за 80 лет.

Все это начинает сказываться на бурении и добыче. Последний отчет о производительности бурения, опубликованный Управлением энергетической информации, показывает, что добыча начала снижаться во всех основных сланцевых бассейнах за исключением Пермского месторождения. И даже ожидаемый прирост на Пермском месторождении в марте обеспечит лишь часть тех темпов роста, которые наблюдались бурный период 2018 года.

Тем не менее последствия коронавируса, скорее всего, еще не просочилось в производственные данные. Обновленные данные по объему буровых работ и количеству буровых установок часто поступают через несколько месяцев после серьезного изменения цен, поэтому в ближайшие месяцы может произойти еще один спад. После снижения WTI до $50 за баррель многие сланцевые компании оказались нерентабельными.

Согласно отчету JBC Energy, буровые компании «очень чувствительны к ценовым сигналам». Исследовательский центр снизил прогноз по росту поставок сланца в 2020 году до 760 000 баррелей в сутки — на 120 000 баррелей в сутки меньше, чем ранее.

«Подавленная ценовая среда, которая, как ожидается, сохранится в ближайшее время, осложняет выполнение работ для достижения ожидавшегося ранее восстановления», — говорится в сообщении компании.

Спад производства

ОПЕК+ по-прежнему не может решить свою извечную проблему — сбалансировать нефтяной рынок. Но после многолетней борьбы с американским сланцем проблема больше не связана с Пермским бассейном или Баккеном.

«В течение последних пяти лет рост добычи нефти в США был основным фактором, который не позволял ОПЕК сбалансировать рынок», — говорится в записке Standard Chartered. В 2020 году ситуация обстоит иначе; дисбалансы в основном обусловлены спросом, в то время как рост добычи в США замедляется».

По данным Standard Chartered, рост сланца в США составит 0.6 млн баррелей в сутки в этом году и 0.55 млн баррелей в сутки в 2021 году: «оба показателя более чем в два раза меньше роста в 2019 году на уровне 1.237 млн баррелей в сутки».

В инвестиционном банке также отметили: «самое большое замедление ожидается в Техасе, где мы прогнозируем рост добычи на уровне 309 тыс. баррелей в сутки в 2020 году, по сравнению с 644 тыс. баррелей в сутки в 2019 году». Аналитики банка заявили, что резкое замедление роста больше не является мнением меньшинства аналитиков и инвесторов, а теперь отражает «согласованную» точку зрения, а также что «индикаторы говорят о дальнейшем разочаровании по поводу роста».

Стоит отметить, что эти показатели роста являются годовыми, поэтому средний показатель за 2020 год должен увеличиться по отношению к 2019 году, даже если рост производства полностью остановится в будущем. Ежегодные значения скрывают значительное замедление, которое началось несколько месяцев назад и продолжает набирать обороты.

По данным Morgan Stanley, некоторые из крупнейших сланцевиков увеличили дивиденды, что инвестиционный банк считает признаком замедления добычи. Такие крупные нефтедобывающие компании, как Devon Energy и Pioneer Natural Resources, увеличили дивиденды в надежде остановить отток инвесторов из энергетического сектора.

«Мы считаем конструктивным переход к более высоким дивидендам и возврату денежных средств не только для сектора...но и для макроэкономики, поскольку это должно ограничить рост производства в США в случае повышения цен на нефть», — отметили в инвестиционном банке.

Проблемы в газовом секторе

Между тем, с самыми серьезными трудностями столкнулись газодобывающие компании. Цены на природный газ в США ниже $2/млн БТЕ; при этом лишь немногие газовые компании могут получить прибыль.

«Мне трудно объяснить, почему сегодня отрасль так тесно связана с рынком, — заявил в пятницу председатель совета директоров и генеральный директор Cabot Oil & Gas Дэн Дингес, говоря о доходах компании за четвертый квартал 2019 года. Я действительно думаю ... рационализация должна доминировать на этом неустойчивом рынке, где даже балансовые отчеты являются неприемлемыми».

В корпорации Cabot планируют остановить одну из буровых установок в марте и отмечают, что в первом квартале добыча снизится на 3% по сравнению с четвертым кварталом.

Управление энергетической информации ожидает, что добыча сланцевого газа в Аппалачах продолжит снижаться: на 200 млн кубических футов в день в марте.

Это контрольный выстрел.

Поэтому

Сенатор призвал Трампа запретить импорт нефти в США из России и стран ОПЕК

Эти страны необходимо наказать за обвал цен на нефть, уверен сенатор-республиканец от Северной Дакоты Кевин Крамер.

Сенатор-республиканец Кевин Крамер призвал Дональда Трампа запретить импорт нефти в США из России, а также из Саудовской Аравии и других стран ОПЕК в ответ на их действия, направленные на «искажение энергетических рынков» в условиях слабого спроса. Об этом сообщает Bloomberg со ссылкой на письмо сенатора, адресованное президенту США.

В частности, Кевин Крамер ссылается на положения раздела 232 «Закона о расширении торговли» («Trade Expansion Act») 1962, которые предусматривают эмбарго на импорт нефти из этих стран. Кроме того, сенатор напоминает, что так уже поступали Джимми Картер в 1979 году и Рональд Рейган в 1982 году.

«Мы должны послать немедленный сигнал: США нельзя запугать и нас не стоит недооценивать», - говорится в письме.

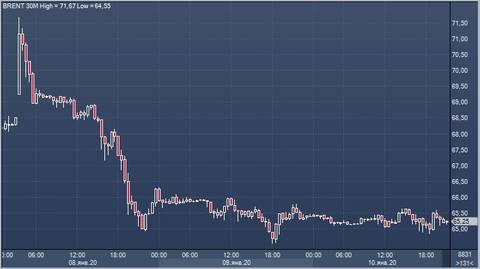

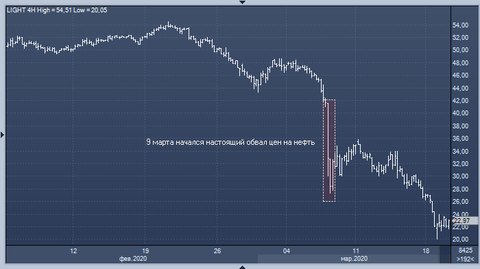

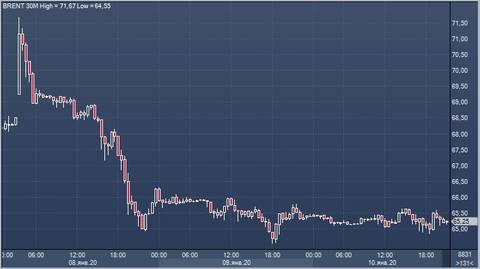

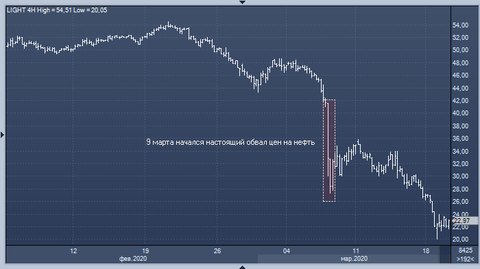

Сегодня апрельский фьючерс на техасскую смесь WTI опустился до рекордно низкого значения с начала 2002 года на уровне $20.06 за баррель. Нефть дешевела со второй декады января, однако 9 марта начался настоящий обвал цен, вызванный выходом России из ОПЕК+ и началом ценовой войны между Эр-Риядом и Москвой.

Отредактировано Andrew_F (2020-03-19 18:06:38)

Работа у нас такая

Работа у нас такая